Le printemps est la saison des épreuves administratives pour les artistes. Après l’épisode 1 « comment déclarer vos revenus artistiques aux impôts », voici l’épisode 2 « comment déclarer ces mêmes revenus à l’Urssaf. » Cette fois, l’objectif est que l’Administration puisse calculer vos cotisations sociales sur ceux-ci. Je vous explique pas à pas comment remplir cette déclaration.…

Chaque année, les artistes auteurs doivent déclarer leurs revenus artistiques (droits d’auteurs, ventes d’œuvres, cours à l’atelier, bourses, etc.) à l’Administration pour que celle-ci calcule les cotisations sociales correspondantes. Rappelons qu’en France, tous les revenus professionnels sont soumis à des cotisations, même si vous avez déjà par ailleurs une couverture en tant que salarié ou retraité…

Jusqu’en 2019, les artistes auteurs effectuaient cette déclaration à la Maison des Artistes (MDA) et à l’Agessa. Désormais, c’est auprès de l’Urssaf Artistes auteurs qu’ils s’adressent. On appelle aussi cet organisme Urssaf du Limousin, car c’est cette antenne qui gère nos cotisations. Un site internet dédié a été créé suite à cette réforme. Celui-ci a connu de très nombreux dysfonctionnements depuis son lancement et rencontre encore de nombreux soucis. On pourrait parler d’accident industriel, mais c’est un autre débat.

EDIT MAI 2023 : cet article a été écrit en 2021. Mais la procédure n’a pas changé depuis. J’ai mis à jour les images pour les parties légèrement modifiées par l’Urssaf.

LE DÉTAIL DE LA DÉCLARATION EN ÉTAPES

1

Où déclarer vos revenus artistiques ?

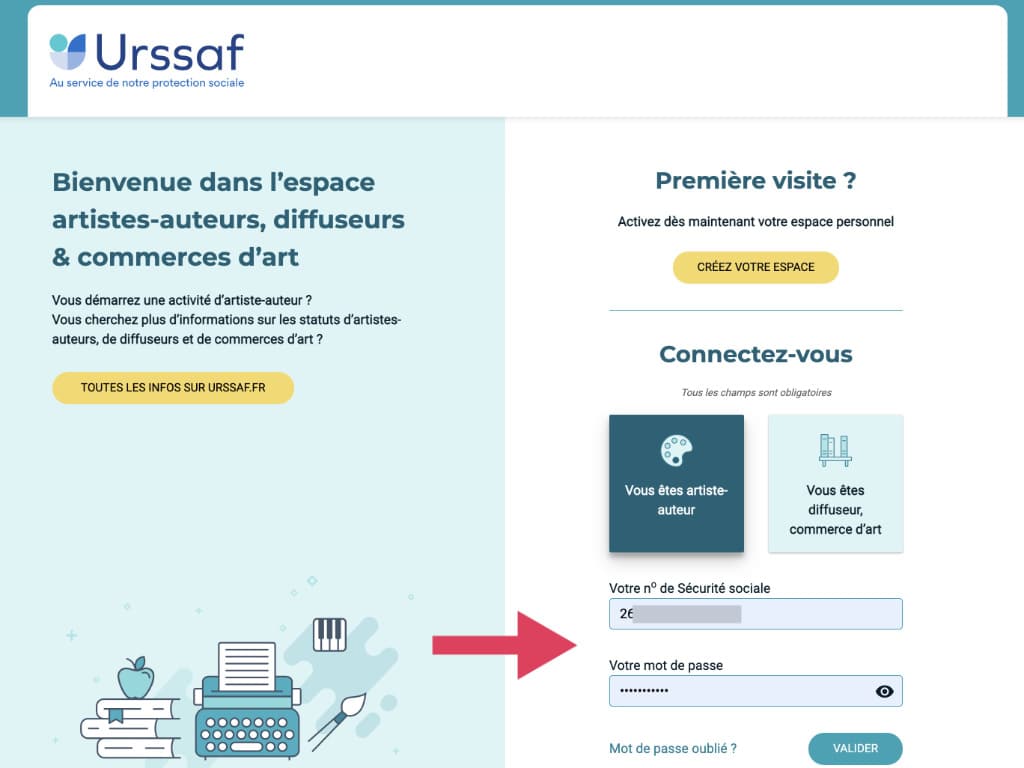

La déclaration sociale des revenus artistiques s’effectue par internet sur le site artistes-auteurs.urssaf.fr. (Je rappelle que la déclaration fiscale des revenus doit se faire sur le site des impôts.) Vous déclarez l’année N les revenus perçus l’année N-1.

- Connectez-vous en indiquant votre numéro de sécurité sociale et le mot de passe que vous avez configuré lors de la création de votre espace personnel . Si vous débutez votre activité d’artiste auteur, vous avez dû recevoir, après votre enregistrement sur le site du centre de formalité des entreprises de l’Urssaf, un courrier papier avec un code d’activation pour initier cet espace personnel.

- Si vous avez obtenu votre code et n’avez pas encore créé votre espace personnel, vous devez l’activer en cliquant sur « créez votre espace. » Vous suivez ensuite la procédure indiquée dans ce lien de l’Urssaf, créer un compte en ligne.

- Si vous n’avez pas votre code et que le délai vous semble anormal, vous pouvez le demander par courrier en remplissant ce formulaire.

- Si vous ne pouvez pas accéder à votre espace personnel pour différentes raisons (par exemple, un bug de connexion provoqué par le double statut artiste auteur et micro-entrepreneur), demandez à faire une déclaration papier à l’Urssaf par téléphone au 0 806 804 208 (prix d’un appel local) ou par e-mail.

2

Préparez votre déclaration

Pour être le plus efficace possible, avant de vous connecter, je vous conseille de préparer vos différents éléments.

- Organisez vos revenus artistiques en séparant droits d’auteur (si vous en avez touché), ventes à des professionnels, revenus accessoires, ventes à des particuliers.

- Pour les ventes aux professionnels, regroupez vos revenus par clients ou diffuseurs. Notez bien leurs identifiants (Siret, adresse, numéro d’identification pour les associations).

- Si vous avez touché des revenus précomptés, vérifiez que vous avez bien reçu de vos clients un certificat de précompte (c’est une obligation). Sinon, il faudra le leur réclamer. On dit qu’un revenu est précompté quand votre client règle pour vous vos cotisations sociales et les déduit de votre règlement (à la manière d’un salaire). Rappelons que les galeries d’art et les particuliers n’appliquent pas le précompte.

- Listez les expos et les événements artistiques auxquels vous avez participé l’année N-1.

3

Accédez à la déclaration en ligne

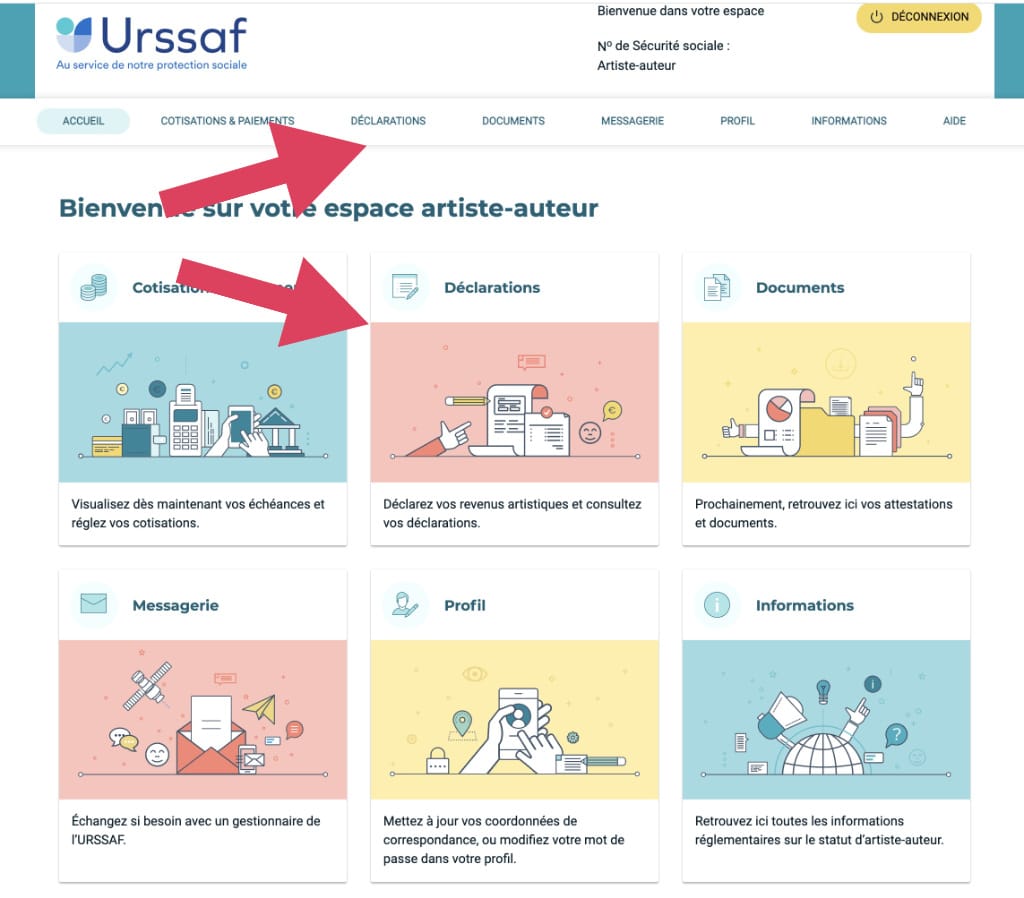

- Une fois connecté sur votre espace personnel du site de l’Urssaf, cliquez sur « déclaration » soit dans le menu du haut, soit sur l’image en pavé.

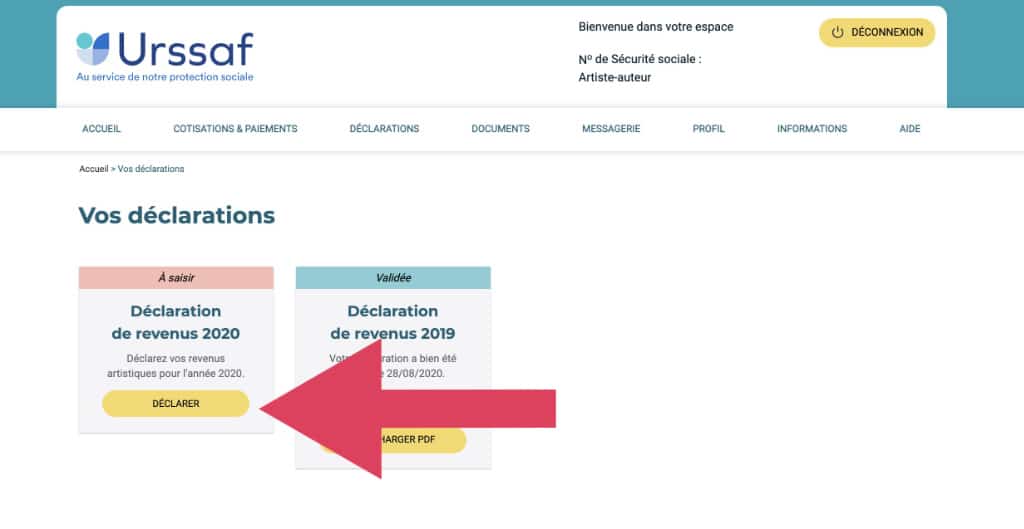

- Vous arrivez sur une page qui liste vos différentes déclarations : celle de vos revenus 2019 (si vous en avez fait une) et celle de vos revenus 2020 qui est donc à remplir.

- Clic sur le bouton jaune « déclarer » : nouvelle page, l’Urssaf vous décrit le processus de la déclaration. Clic sur le bouton vert « commencer ma déclaration » et c’est parti !

4

Traitements et salaires ou BNC ?

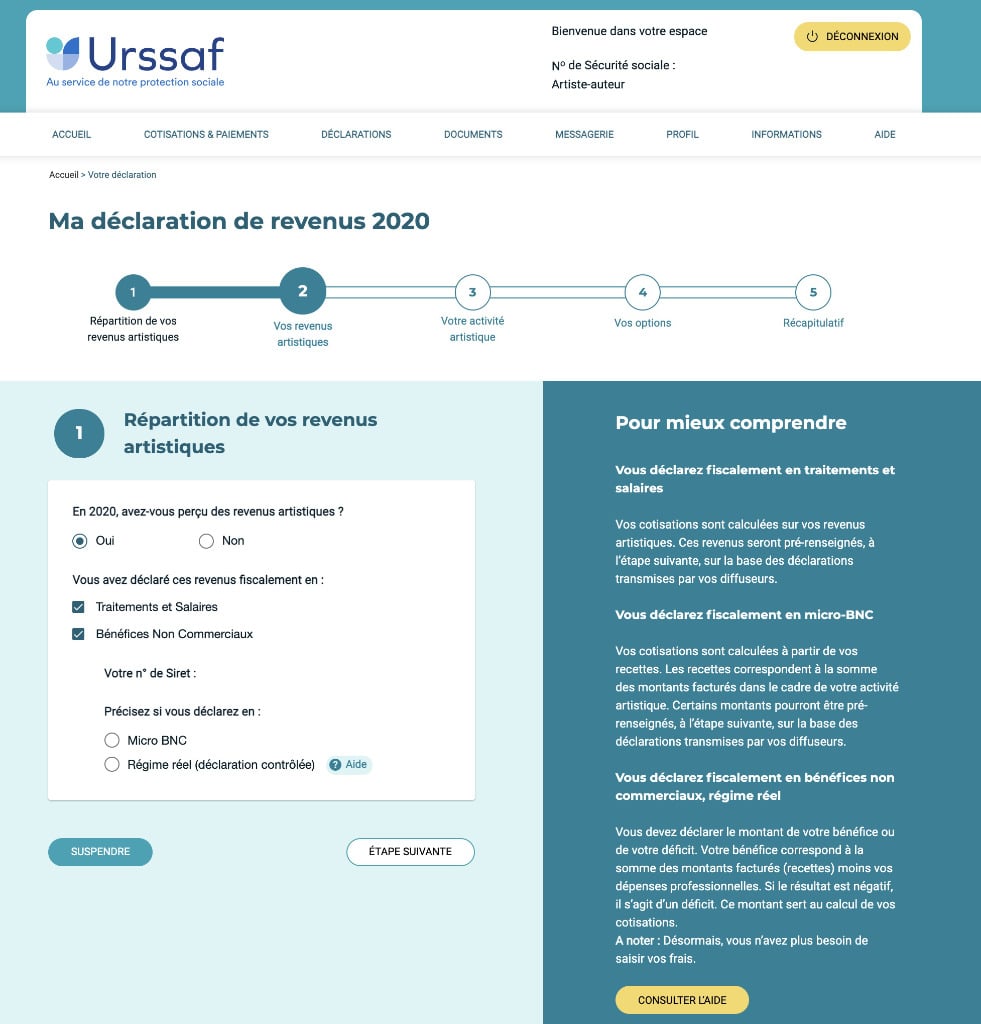

Vous indiquez dans cette première rubrique de la déclaration quel type de revenus artistiques vous avez touchés.

- Si vous n’avez eu aucune rentrée d’argent, sélectionnez « non », vous sauterez ainsi plusieurs étapes inutiles. ATTENTION, même si vous n’avez rien gagné l’année concernée par la déclaration, remplissez toujours votre déclaration, car sinon l’Urssaf vous appliquera des cotisations sur une base forfaitaire (et l’addition sera douloureuse !). Tandis que si vous déclarez zéro ou un déficit, vous n’aurez pas de cotisations sociales à payer.

- Si vous avez perçu des revenus, que vous soyez en bénéfice ou déficit, cliquez sur « oui. »

- Indiquez ensuite si vous avez déclaré ces revenus en traitement et salaire ou en BNC (Bénéfices non commerciaux). Vous pouvez sélectionner les deux cases à la fois, l’une ou l’autre, selon votre cas.

À noter

On ne peut déclarer en traitement et salaires que des droits d’auteurs intégralement déclarés par des tiers (éditeurs, producteurs, organismes de gestion collective). Référence : article 93-1 quater du Code général des impôts

Mais ce n’est pas une obligation, vous pouvez déclarer vos droits d’auteur en BNC (si vous avez un numéro de Siret). Il vaut mieux alors que ceux-ci ne soient pas précomptés, pour ne pas embrouiller notre chère Administratrion qui a parfois du mal avec notre statut (litote). Mais si vous décidez de déclarer en BNC des revenus précomptés, vous joignez le certificat de précompte, et vous serez remboursé du trop perçu (ainsi, vous ne cotiserez pas deux fois sur un même revenu).

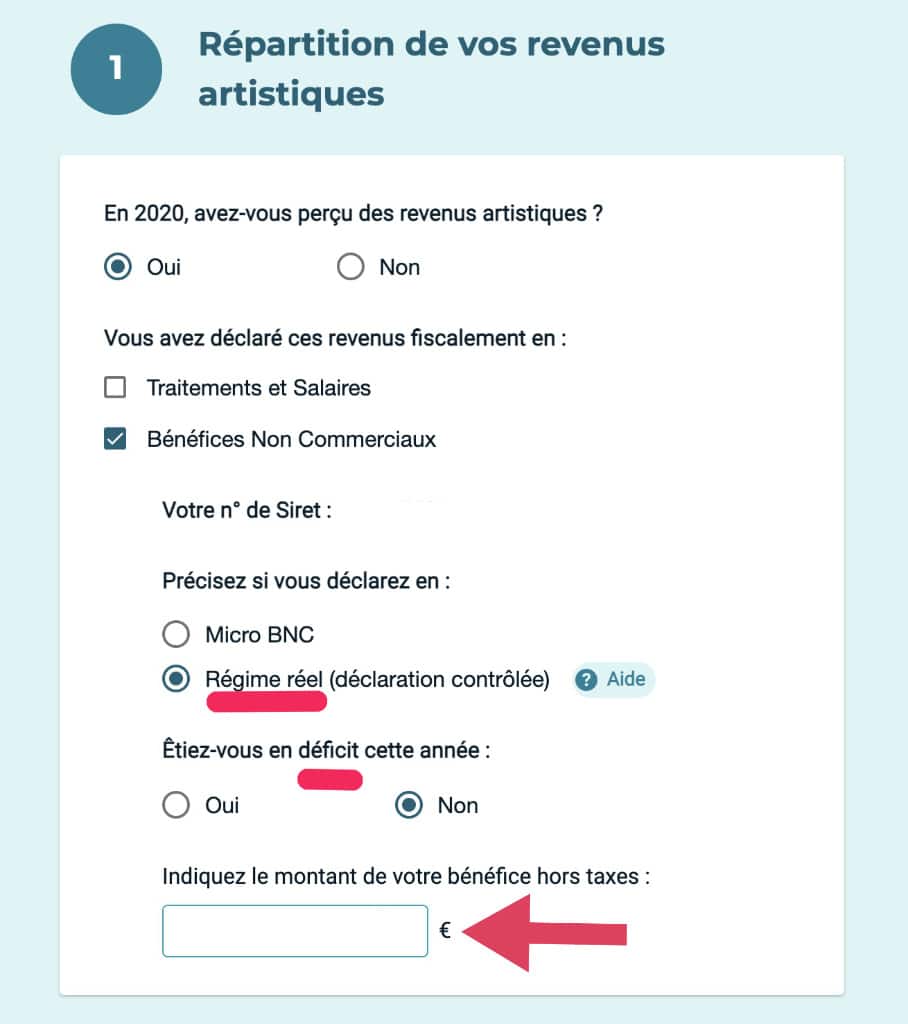

- Hormis ce régime spécial des droits d’auteur, les revenus des artistes des arts visuels sont des BNC. Vous devez indiquer si vous êtes au régime micro-BNC ou au régime réel. Ce choix doit correspondre à votre déclaration d’impôts. Si vous ne vous en souvenez plus, demandez à votre centre des impôts.

- Si vous cliquez « régime réel » on vous demande alors de préciser votre bénéfice ou votre déficit… Vous n’aurez pas besoin de détailler vos frais professionnels.

5

Clients professionnels, droits d’auteur et revenus accessoires

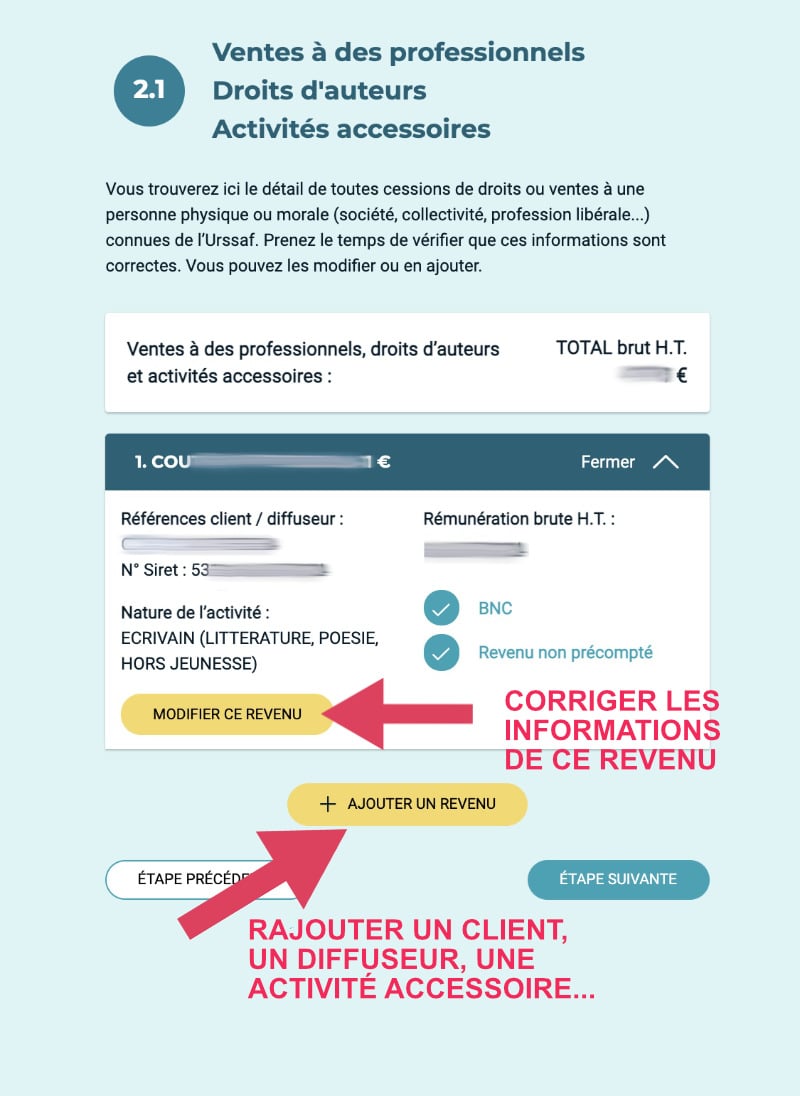

L’Urssaf distingue les ventes aux particuliers et les autres types de revenus. La première partie de la déclaration concerne ces derniers : ventes aux clients professionnels, droits d’auteurs versés par des tiers et revenus accessoires.

Cette partie de la déclaration est en partie préremplie selon les informations recueillies auprès des diffuseurs par l’Urssaf. Mais selon les témoignages de nombreux artistes (et ma propre expérience), les montants indiqués sont souvent incomplets et classés dans de mauvaises catégories. Par exemple des revenus indiqués en traitement et salaires précomptés, alors qu’il s’agit de BNC non précomptés.

- Vérifiez bien les données, et corrigez-les en cliquant sur le bouton « modifier ce revenu »

- S’il y a une erreur sur des revenus précomptés, vous devrez fournir à l’Administration les certificats de précompte fournis par vos clients au moment de leur paiement…

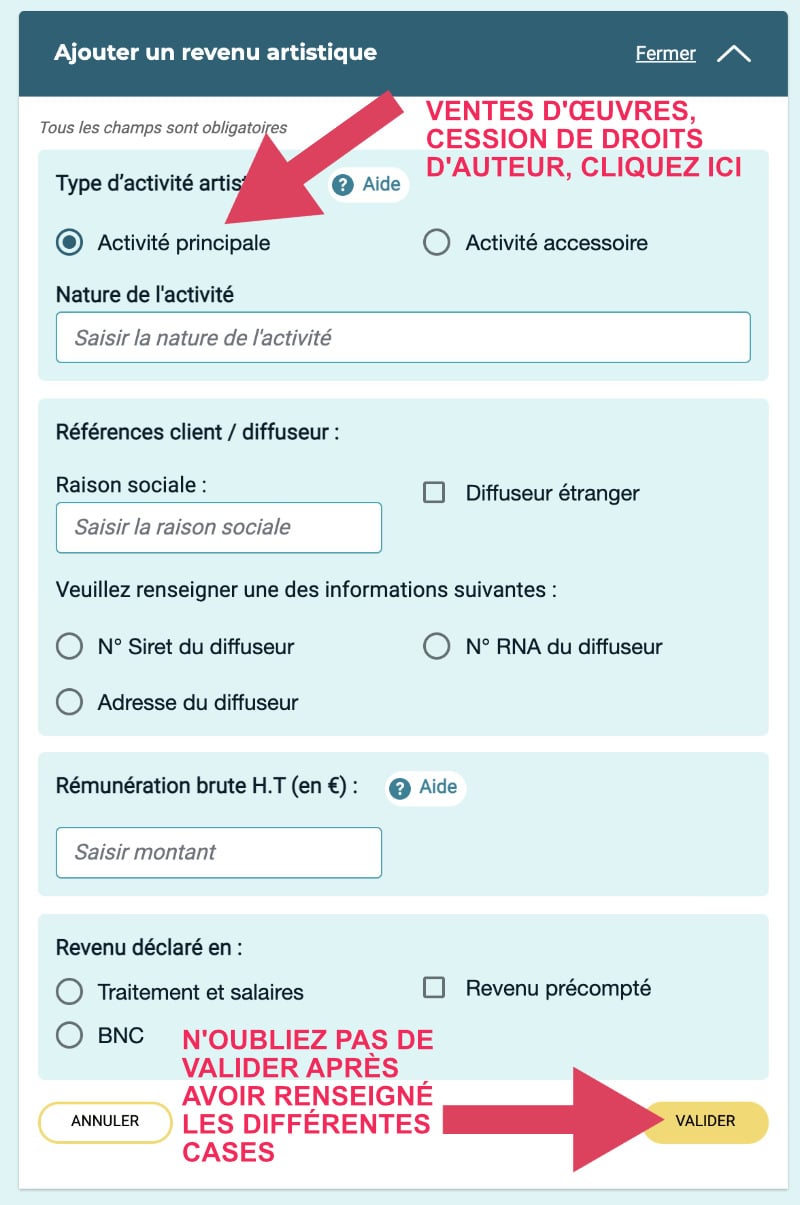

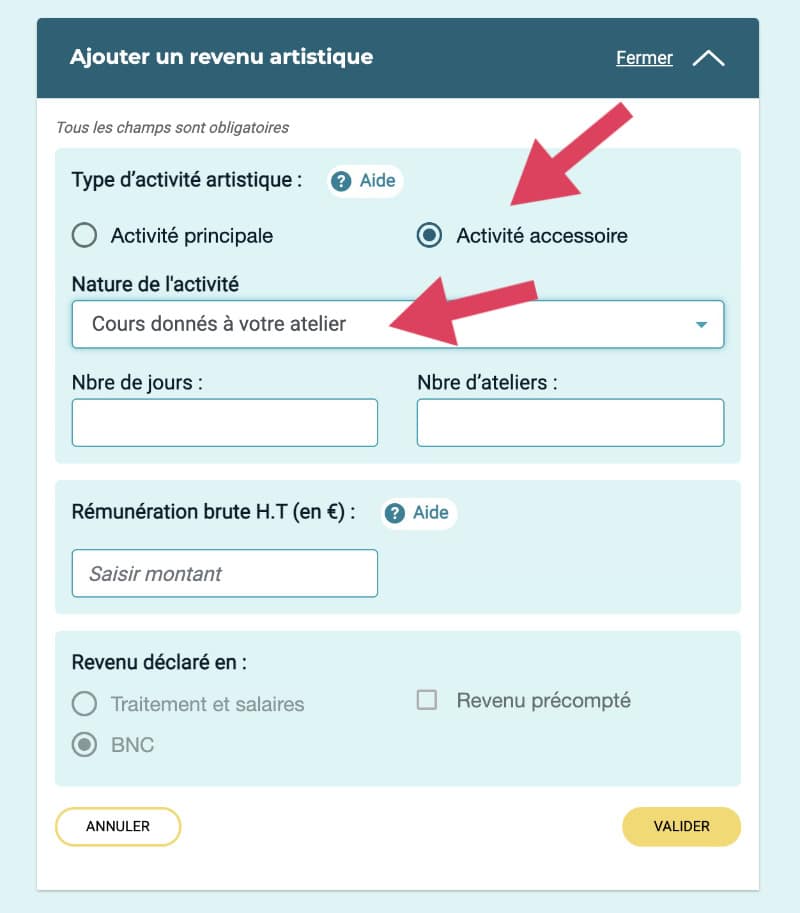

- Si vous avez reçu d’autres revenus, cliquez sur « ajoutez un revenu » et indiquez s’il s’agit d’une activité principale (vente d’œuvres, par exemple) ou une activité accessoire (cours à l’atelier) et quelle est la nature de cette activité.

- Vous indiquez la raison sociale de votre diffuseur (le nom de sa société), puis une des informations d’identification (Siret, n° RNA pour les associations ou adresse).

- Notez la rémunération reçue (montant hors TVA)

- Précisez s’il s’agit de droits d’auteurs en traitement et salaires, s’il s’agit d’un bénéfice non commercial (par exemple pour la vente d’une œuvre d’art originale dans une galerie), si ce revenu a été précompté ou non.

Pour connaître la liste des activités principales et accessoires, rendez-vous sur cet article du CAAP.

Pour comprendre, ce qu’est le « précompte », lire cet article de la Maison des artistes

- Vous devez effectuer cette opération pour chaque type de revenu (en regroupant les montants par clients).

- Si vous avez des revenus accessoires, le processus est identique. Vous cochez la bonne case et choisissez dans le menu déroulant « nature de cette activité » (par exemple, cours à l’atelier). Vous complétez en indiquant les montants brut hors taxe et l’identité de votre client s’il s’agit d’un diffuseur.

6

Ventes aux particuliers

Dans cette rubrique, vous indiquez les ventes effectuées auprès de clients particuliers (ces revenus ne sont jamais précomptés), et les rétrocessions d’honoraires reçues d’autres artistes (pour une œuvre commune par exemple).

- Vous pouvez ici regrouper vos ventes selon la nature de l’œuvre ou de l’activité : par exemple, vente peintures originales, vente dessins etc. Comme précédemment, vous indiquez les sommes reçues hors TVA. On ne vous demande pas ici l’identité de vos clients.

- Si vous avez différents types de revenus, vous répétez l’opération autant de fois que nécessaire en cliquant sur le bouton jaune « Ajouter une vente ».

- Si vous touchez des revenus de l’auto-édition, du crowdfunding, de bourses, c’est aussi ici qu’il faut les indiquer, ainsi que tous les revenus d’entités qui ne sont pas diffuseurs (c’est-à-dire n’effectuant pas la diffusion ou l’exploitation commerciale de vos œuvres).

7

Activité artistique

Décrivez à quelles manifestations ou expositions vous avez participé l’année N-1. Il faut indiquer les grandes lignes, sans rentrer trop dans les détails.

Cette rubrique permet à l’administration de vérifier que vous êtes inscrit dans le bon régime de protection sociale. Ce n’est pas une case obligatoire.

8

Choix optionnels complémentaires

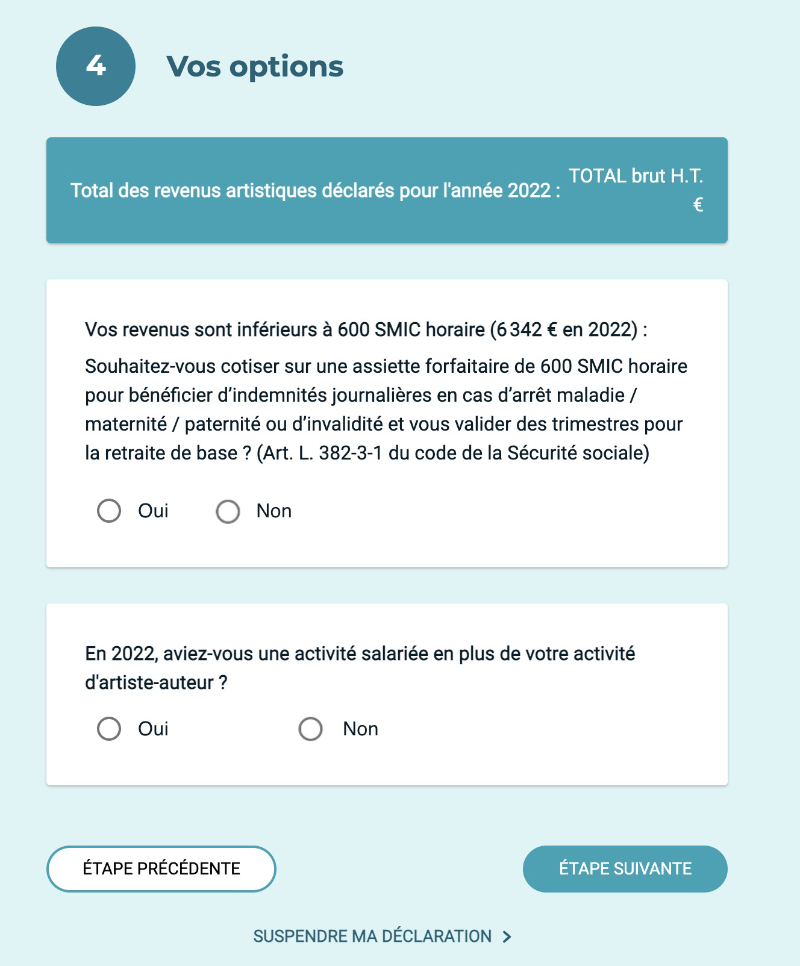

- Si vous ne bénéficiez pas d’un autre régime de protection sociale et que vous avez de faibles revenus artistiques, vous pouvez surcotiser pour bénéficier d’indemnités journalières et valider vos trimestres de retraite de base. Dans ce cas, vos cotisations vieillesse seront calculées sur la base de 600 Smic horaire (depuis 2022. C’était 900 Smic horaire auparavant). Vous pouvez faire cette demande chaque année. Plus de détails sur cette fiche de l’Urssaf.

- Autre option, qui concerne les artistes ayant aussi des revenus salariés. Si le cumul des revenus artistiques et salariés dépassent le plafond de la Sécurité sociale (fixé à 41 136 € en 2022), vous avez peut-être trop versé au titre de la cotisation vieillesse plafonnée, vous pouvez demander un remboursement. Pour savoir si vous pouvez en bénéficier, vous devez indiquer quels salaires vous avez touchés l’année N-1.

8

Validation de votre déclaration

- L’Urssaf vous rappelle les différents montants que vous avez enregistrés. Si c’est OK, appuyez sur le bouton vert « valider ma déclaration. »

- Pensez à télécharger votre PDF récapitulatif depuis l’onglet « déclaration ». Malheureusement, il y a encore des bugs sur le site de l’Urssaf, vérifiez que ce document correspond bien aux sommes indiquées, sinon recorrigez votre déclaration. (Désolée)

- Pour éviter les mauvaises surprises et les données effacées, il vaut mieux remplir sa déclaration en une fois. D’où la nécessité de bien préparer cette formalité en amont.

- En cas d’erreur de votre part, pas de panique ! Il sera toujours possible de corriger votre déclaration pendant un certain temps.

Et pour finir, si vous voulez savoir quel montant vous allez payer, consultez mon article sur les cotisations sociales !

Ces articles peuvent aussi vous intéresser !

L’AUTEURE

Valérie Auriel

Artiste peintre et journaliste, Valérie est une grande curieuse, assez perfectionniste (limite maniaque 😉 ). Elle met en synergie ses deux expériences professionnelles pour débroussailler la jungle administrative des métiers des arts visuels, explorer leurs coulisses. Et elle partage avec vous ses connaissances pour que vous exerciez votre art en toute sérénité !

Bonjour,

Suite à mon inscription auprès de l’administration. J’ai reçu un courrier avec 899 euros à régler vers juillet? et un courrier de S.Sociale des artistes pour remplir un questionnaire.

surface de mon atelier ?et envoyer des preuves de mon travail etc etc .

Je suis retraitée je travaille beaucoup en plein air , ou à l’association un peu dans mon garage. Je souhaitais simplement un siret pour expositions dans certaines salles ou il est obligatoire.

SSociale des artistes pourquoi obligatoire puisque déjà SSociale et est ce gratuit ?

Donner la surface de mon atelier à quoi ca rime et est ce nécessaire de répondre à ça et d’envoyer mes oeuvres?

Les 899 euros à régler je n’ai encore rien vendu je fais comment pour annuler cette somme?

Merci de me conseiller

Bonjour, je suis actuellement au chômage et j’ai beaucoup de doutes sur le statut que je devrais prendre donc j’ai quelques questions, si vous avez le temps d’y répondre, je vous en serai très reconnaissante. J’ai beaucoup de questions mais si vous pouvez répondre à certaines d’entre elles, ça me serait déjà d’une grande aide. Merci.

1) Je suis actuellement au chômage, je peux bénéficier de l’acre si je me mets en micro entreprise mais je souhaiterais trouver une activité salariée à mi-temps en parallèle, est-ce que j’ai quand même le droit à l’acre ? par exemple, si je commence l’activité salariée dans le mois qui suit ma création de micro-entreprise, est-ce que l’acre me sera retiré ou j’en bénéficierai toujours pendant un an ?

2) Pour les cotisations du statut Artiste-Auteur, est-ce que dans les 18% de charges prennent en compte les cotisations retraites complémentaires ? parce que si non, ça voudrait dire qu’on paie réellement 24% de cotisations ? Je lis partout que l’on paie moins de cotisations avec le statut AA qu’en ME mais est-ce réellement le cas si notre CA dépasse 2 500 par mois ? (puisqu’on paie 8% de cotisations retraites en plus du reste).

3) Est-ce qu’une illustration réalisée pour une entreprise (ex : pour des flyers, un site internet, etc.) autre qu’une maison d’édition, doit se vendre en droit d’auteur ? Si je décide de faire de l’illustration/graphisme en ME libérale, est-ce illégal même si je ne suis techniquement pas rémunérée en droit d’auteur ?

4) Si je prends le statut ME pour vendre des prints en série de mes illustrations sur ma boutique en ligne, est-ce que c’est considéré comme une activité libérale BNC ? ou est-ce que je peux prendre un statut achat-revente BIC ? (les charges sont moins élevées)

5) Est-ce que vous savez si je peux cumuler les 3 statuts AA + ME + salariat ?

6) Si je prends le statut AA, est-ce que mon patreon sera bien considéré comme une activité « financement participatif » ? je compte envoyer des cartes postales chaque mois aux gens qui s’abonneront (en plus de cours en ligne via le patreon), ce qui équivaut à donner une compensation « artistique » à auteur du financement, est-ce que ce sera bon pour la MDA ?

Merci beaucoup.

Bonjour Valérie,

toujours aussi clairs et utiles vos articles ! un immense merci pour ça !

Une question sans doute très bête… :

pourquoi déclarer Hors taxe si on est exonéré de TVA art293b CGI ?

Il faut donc déduire de toutes nos ventes à des particuliers les 5,5% avant de déclarer le montant ?

Est-ce la même chose pour les impôts ?

Un grand merci pour votre réponse

Pauline

Merci Valérie, j’ai revu ta page pour cette 2ème déclaration en tant que professionnelle. C’est toujours rassurant car tout est clair et bien détaillé. Bravo pour ton magnifique blog que recommande toujours à mes collègues débutants. Bonne continuation.

Bonjour,

je suis retraité de l’éducation nationale et touche donc une pension de fonctionnaire. Artiste-auteur en complément, dois-je cotiser aux URSSAF pour l’assurance vieillesse alors que ma caisse est indépendante de la cotisation vieillesse générale. Par ailleurs, ai-je le droit de renoncer à toute formation professionnelle et de ne pas cotiser donc pour la CFP ?

Merci pour votre site remarquablement bien conçu.

bonjour

je suis auteur dessinateur essentiellement bandes dessinées

je suis a la retraite depuis 2016 mais j ai continue mes activités artistiques ; je cotisais à l agessa auparavant;je déclarais aux impots en traitements et salaires MAIS j ai négligé de m inscrire à l urssaf quand agessa s est arrêté

je me suis inscrite à l urssaf au 1/01/2021 pour être en règle

mais j ai eu des revenus en 2019 et 2020; est il encore possible de régulariser ; vais je avoir une amende ?

merci pour votre aide precieuse

Hello !

Merci infiniment pour ton aide dans ce dédale administratif… Pour ma part, il y a une chose qui me pose problème, entre URSSAF et impôts. Je suis auteur-illustrateur, avec une part de revenus en DA précomptés, et une part en ateliers et rencontres payés en brut.

==> Pour les impôts je déclare un chiffre total en brut et en micro BNC : est-ce correct ? ou devrais-je différencier, et si oui comment ?

==> pour l’URSSAF, je dois donc cocher les 2 cases micro BNC et TS et tout différencier ? Ou tout laisser en micro BNC ? Ou ne déclarer que les revenus bruts accessoires ?

==> et donc, faut-il avoir exactement la même déclaration entre URSSAF et impôts ? (jusqu’ici je déclarais tout en micro BNC, y compris les TS, mais je crois du coup je paie des cotisations en double…)

Merci d’avance si tu peux m’éclairer…

Merci Valérie pour les informations claires et détaillées !!

J’aimerais avoir une information, je viens de recevoir mon code NAF de la part des impôts qui apparaît ainsi : Autres activités artistiques (code : 90005)

J’écris des livres et m’auto-édite et de mémoire il y avait aussi le code NAF : 90 03B, pourriez vous me confirmer si l’administration m’a procuré le bon numéro ?

Bien à vous !!

Emmanuel