Malheureusement, ce désagrément arrive à beaucoup d’entre nous… Nous avons bien respecté les règles : nous nous sommes inscrits à l’Urssaf Artistes Auteurs et avons déclaré nos ventes d’œuvres. Mais quand nous recevons ce doux courrier annonçant nos prochaines cotisations sociales, nous sommes souvent désagréablement surpris. Les montants ne sont-ils pas trop élevés ? Nous n’avions pas prévu une telle somme ! C’est la catastrophe !

Pour éviter ce genre de mauvaise surprise, tout artiste-auteur bien organisé devrait mettre de côté après chaque vente la part des cotisations sociales qu’il devra tôt ou tard verser. Mais pour ce faire, il faut bien comprendre le système.

Voici un topo clair pour calculer vos cotisations sociales.

Article mis à jour début 2025 !

Première étape : comprendre les montants de vos cotisations d’artiste

En tant qu’artiste-auteur créateur d’œuvres originales, votre protection sociale est gérée par le régime général. Vos cotisations sociales sont en partie équivalentes à celles des salariés. Mais vous ne cotisez ni pour le chômage, ni pour les accidents du travail. Depuis 2020, ces cotisations sont appelées et collectées par l’Urssaf, alors qu’auparavant c’étaient la Maison des Artistes et l’Agessa qui s’en chargeaient. Si vous n’êtes pas encore déclaré, ce pas-à pas vous explique comment débuter votre activité d’artiste.

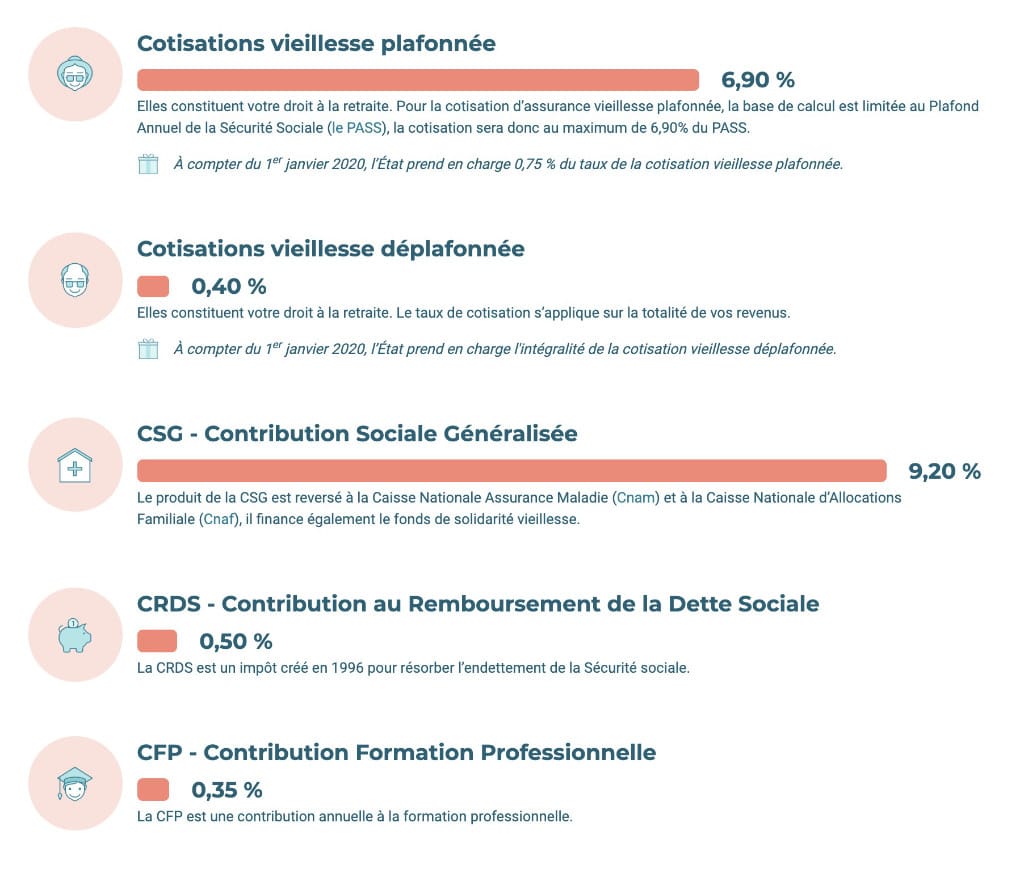

Vous devez payer cinq types de cotisations et de contributions sociales

- 0,40 % pour la vieillesse déplafonnée (votre retraite)

- 6,90 % pour l’assurance vieillesse plafonnée (votre retraite)

- 9,20 % de CSG (contribution sociale généralisée)

- 0,50 % de CRDS (contribution au remboursement de la dette sociale)

- 0,35 % pour la contribution à la formation professionnelle (CFP)

Ce qui fait un total de 17,35 %… Cependant, pour compenser l’augmentation de la CSG de 7,50 à 9,20 % en 2018, l’État depuis 2020 prend en charge la cotisation de vieillesse déplafonnée (0,40 %) et une partie (0,75 %) de la cotisation vieillesse plafonnée qui passe ainsi à 6,15 %.

Les taux rectifiés sont donc de :

- 0,00 % pour la vieillesse déplafonnée

- 6,15 % pour l’assurance vieillesse plafonnée (votre retraite)

- 9,20 % de CSG (contribution sociale généralisée)

- 0,50 % de CRDS (contribution au remboursement de la dette sociale)

- 0,35 % pour la contribution à la formation professionnelle (CFP)

Vous payez donc réellement 16,20 % de cotisations.

Si vous atteignez un certain seuil de revenus , vous devez également cotiser pour la retraite complémentaire. Ce taux est de 8 % (ou de 4 % pour le taux réduit). Vous pouvez également décider de cotiser volontairement à la retraite complémentaire même si vous n’atteignez pas le minimum nécessaire de revenus. Le taux maximum de vos cotisations est de 24,20 %, ce qui n’est pas une part négligeable.

Nous verrons dans le prochain paragraphe plus précisément à partir de quel montant de revenus on paye la retraite complémentaire, car il faut comprendre une notion spécifique « l’assiette sociale. » (Le suspense est insoutenable).

À QUOI CORRESPONDENT VOS COTISATIONS D’ARTISTE-AUTEUR ?

(Tableau issu du site de l’Urssaf)

À savoir

À la manière d’un employeur qui paye une cotisation patronale sur les salaires qu’il verse, vos clients professionnels (galeries, éditeurs) versent à l’Urssaf une contribution de 1,1 % du montant HT des œuvres vendues ou des droits d’auteur versés…

Étape 2 : comprendre l’assiette sociale

Maintenant vous connaissez les taux, mais il faut savoir sur quelle part du revenu l’appliquer. Là, ça se complique un peu. Restez concentrés.

Bonne nouvelle, les cotisations ne s’appliquent pas sur votre chiffre d’affaires encaissé (les sommes que vous touchez) comme par exemple les micro-entrepreneurs, mais sur une partie de vos revenus artistiques qu’on appelle l’assiette sociale. Le calcul de cette assiette sociale dépend de votre régime fiscal (les impôts).

Si vous lisez ce blog, c’est que vous êtes sans doute artiste plasticien (peintre, sculpteur, etc). Quand vous avez commencé votre activité, vous avez reçu de l’administration un numéro de SIRET et vous déclarez vos revenus artistiques en BNC (bénéfices non commerciaux)…

Vous pouvez alors déclarer fiscalement vos revenus sous le régime micro-BNC (imprimé 2042 C-Pro) ou sous le régime de la déclaration contrôlée (imprimé 2035).

1er cas de figure : vous déclarez fiscalement vos revenus artistiques en micro-BNC

Votre assiette sociale correspond au montant de vos recettes (votre chiffre d’affaires) hors taxe, sur lesquelles est appliqué un abattement forfaire de 34 % pour déterminer votre bénéfice. À cela s’ajoute une majoration de 15 % imposée par le Code de la sécurité sociale. (Ne me demandez pas pourquoi cette majoration, c’est une disposition particulière qui n’est appliquée à aucun autre actif en France).

Votre assiette sociale en équation c’est :

vos recettes x 0,66 (c’est-à-dire 100 % -34 %) x 1,15

C’est le moment de prendre votre calculette :

Vous avez vendu pour 5 000 euros HT d’œuvres d’art que vous déclarez en micro-BNC. Votre assiette sociale est 5 000 x 0,66 x 1,15 = 3 795 euros.

Sur cette somme, vous allez payer 615 euros de cotisations (16,20 % x 3 795)…

2e cas de figure : vous déclarez fiscalement vos revenus artistiques sous le régime de la déclaration contrôlée

Sous le régime de la déclaration contrôlée (appelé également régime réel), vous tenez une comptabilité avec vos dépenses et recettes et vous avez calculé vous-même votre bénéfice (ou déficit). Votre assiette sociale correspond au montant de votre bénéfice HT, sur lequel l’administration applique la fameuse majoration de 15 %.

En équation, votre assiette sociale correspond à :

Votre bénéfice x 1,15

Reprenons la calculette :

Imaginons que vous ayez un bénéfice de 5 000 euros (attention ce n’est pas la même situation que dans l’exemple précédent où les 5 000 euros étaient des recettes brutes, les dépenses n’étaient pas prises en compte), votre assiette sociale est de 5 000 x 1,15 = 5 750 euros. Vous paierez 932 euros de cotisations (16,20 % x 5 750). À noter : si vous êtes en déficit, vous n’aurez aucune cotisation à payer !

Dernier cas de figure : vous déclarez des droits d’auteur en revenus et salaires sur votre feuille d’impôts

Votre assiette sociale correspond à vos revenus hors taxe (c’est-à-dire sans TVA).

Par contre la façon de calculer est plus compliquée. Car selon le type de cotisations, on ne prend pas forcément en compte la totalité de l’assiette.

Vos cotisations de sécurité sociale et d’assurance vieillesse, de CFP s’appliquent sur 100 % de vos revenus HT, la CSG et CRDS sur 98,25 % de ces revenus…

Étape 3 : des outils comptables pour faciliter votre vie d’artiste

Ouille, ouille dites-vous, je suis artiste-auteur et pas comptable, je vais m’embrouiller, faire des erreurs.

Pas de panique, il existe des simulateurs qui vous aident à calculer simplement le montant de vos cotisations… Vous n’aurez plus d’excuses pour ne pas mettre cet argent de côté.

Voici le lien du simulateur de l’Urssaf et celui, plus détaillé, de la sécurité sociale des artistes-auteurs.

Précisions quant à la retraite

Pour la cotisation d’assurance vieillesse plafonnée, l’assiette sociale est limitée au plafond annuel de la Sécurité sociale (soit 46 368 en 2024). La cotisation sera donc au maximum de 2 852 € (6,15 % x 46 368 €) pour 2024.

Pour la retraite complémentaire, le seuil de l’assiette sociale à partir de laquelle vous devez cotiser est de 900 x le SMIC horaire de l’année précédente, soit 9 513 € (900 x 10,57 €) en 2023. À noter : Si vous avez plus de 65 ans ou percevez déjà une pension de retraite complémentaire de l’Ircec, vous n’êtes plus redevable de cette cotisation de retraite complémentaire (source : sécurité sociale des artistes-auteurs).

Pour finir : attention au « piège » du début d’activité

Désormais, les cotisations des artistes sont calculées sans décalage sur leur revenu de l’année. Cependant, ni l’Urssaf ni vous-même ne connaissez les revenus que vous allez gagner. L’Urssaf vous demande donc des acomptes provisionnels basés sur votre déclaration de l’année précédente, que vous pouvez moduler sur votre espace personnel du site www.artistes-auteurs.urssaf.fr.

ATTENTION

Pour les nouveaux artistes-auteurs inscrits à l’Urssaf, pas de possibilité de faire une estimation sur les revenus de l’année antérieure (puisqu’ils débutent). La première d’année, les cotisations sont calculées forfaitairement sur la base de 600 x le SMIC horaire. Pour éviter d’avancer des montants trop importants, vous pouvez moduler vos cotisations sur le site de l’Urssaf artistes-auteurs dans la rubrique dédiée, ou en envoyant un message dans votre espace personnel.

Pour en savoir plus :

Découvrez comment moduler vos revenus pour éviter d’être assommé de cotisations en début d’activité dans cet article du blog : l’art de la modulation

Bonjour Valérie

Un grand merci pour ces informations extrêmement claires.

Je m’en vais de ce pas remplir mes déclarations de manière apaisée.

Bonjour et merci de cet article!

J’ai une petite question: Je suis autrice de texte de doublage pour la France et je vis à l’étranger. Je perçois des droits d’auteur de la part de la SACEM. Dois-je m’enregistrer à l’URSSAF Limousin et payer également les cotisations (je fais une déclaration d’impôts)?

Merci

Bonjour, merci pour votre article, tout est clair, bien expliqué, seul un point m’interpelle dans cette phase « Votre assiette sociale correspond au montant de vos recettes (votre chiffre d’affaires) hors taxe » c’est le hors taxe qui me questionne, je souhaite vendre mes œuvres sur Etsy, il me semble que je ne facture pas de TVA, y à t’il tout de même un calcul de TVA à prendre en compte ? Etsy prend bien des taxes mais je me doutes qu’ils ne sont pas déduire dans le calcul, du coup qu’entendez vous par hors taxe ? Merci de m’éclairer

Bonjour, je suis artiste auteur photographe je vend quelques oeuvres photos à l’année, cependant le montant total de Ca n’est pas suffisant pour le moment pour lagessa, je déclare mes revenus aux impôts uniquement.

Est ce bon je n’y pige que dal .

C’est tellement complexe

Merci beaucoup pour toutes ces ressources, c’est une bénédiction 🙂 Vous traitez les sujets fâcheux avec simplicité et de manière exhaustive. C’est un soulagement et une sacré épine dans le pied que vous m’enlevez quand je lis vos articles. Merci encore pour tout ce travail de recherches mis à disposition !!

Bonjour, super article bien expliqué. Je vous en remercie. j’ai une petite question : quand je déclare mes revenus d’artiste auteur en Micro BNC, on indique le revenus en brut et non en net. N’est ce pas? Quand je fais le calcul du « 1er cas de figure : vous déclarez fiscalement vos revenus artistiques en micro-BNC » je ne tombe pas juste. Après calcul de l’Urssaf il y a t-il un calcul supplémentaire pour connaitre les cotisations à payer ?

Bonjour,

Tout d’abord merci infiniment pour cet article ^^.

J’ai encore un doute svp :

En tant qu’artiste plasticienne en BNC, je n’ai vendu qu’une seule oeuvre (en 2022) d’un montant de 700 euros. Donc, si je comprends bien 16,20% de ce montant que je devais payer (soit 113,4e).

MAIS, j’ai reporté la somme de 700euros sur ma déclaration d’impôts : est ce que c’est ainsi qu’il fallait faire ? = ce qui me mets le doute est le 3ème cas de figure : « vous déclarez des droits d’auteur en revenus et salaires sur votre feuille d’impôts ». A NOTER qu’à côté, je suis enseignante (donc cotisations, etc).

Ai je cafouiller quelque part svp ? (surtout que ce que m’a fait payer l’Urssaf ne correspond pas à ces calculs, ils m’ont demandé 2 fois 74 euros pour cotisations définitive et cotisations provisoires).

Merci par avance pour votre réponse

Belle journée

Bonjour !

Déjà, merci d’avance pour ces articles qui confirment et expliquent déjà beaucoup de choses. Cependant j’ai encore quelques questions, voici ma situation : je souhaite me professionnaliser en tant que artiste-peintre, mais je n’ai jamais travaillé avant (donc pas de revenus à déclarer), et j’ai une immense phobie administrative qui me bloque même pour des choses simples de la vie courante (de manière générale j’ai beaucoup d’anxiété sociale qui fait que le simple fait de téléphoner à l’URSSAF ou à la Maison des Auteurs me remplit d’angoisse). Je suis réaliste et je ne prévoie pas forcément de gagner ma vie en tant qu’artiste-peintre, bien sûr je l’espère mais malgré tout je ne souhaite prendre aucun risque, et être dans la légalité si jamais je vends une toile par an (par exemple), de plus, les galeries ne considèrent vos œuvres que si vous avez un numéro de Siret donc voilà…

Question 1 : Si je me déclare complètement, et que je fais part de ma situation à la Caf ( = début d’activité professionnel en tant qu’artiste-peintre soit statut de travailleur indépendant en Micro BNC par exemple) est-ce que j’aurai malgré tout encore droit au RSA? Mais si jamais je vends, je le déclarerai sur le site de la CAF au moment demandé et je recevrai la différence de mes revenus ? Si je gagne disons 100 euros un mois, je ne recevrais que 400 euros sur mon RSA durant un prochain mois ? Ce serait plus pratique que d’avoir à rembourser le mois où j’ai gagné plus.

Question 2 : Si je prévoie de ne rien gagner la première année, que je m’inscris le 10 septembre à l’URSSAF (pour l’exemple), est-ce que j’aurai le temps de faire une modulation de mes revenus pour déclarer que je vais gager 0 euro ? Est-il possible d’antidater nos déclarations pour toujours être dans le juste ? Dire « je vais gagner zéro euro en 2023 » et ensuite donner en prévision 2024 ce que l’on aura gagner en 2023 (si tant est qu’on gagne quelque chose) ? Comme ça, on sera toujours sûr de cotiser sur la réalité de ce que nous aurons gagner.

+ Je voulais aussi savoir en complément de cette question si vous aviez une idée de la meilleure période de l’année où l’on peut se déclarer ?

Question 3 : En terme de couverture social pour les artistes-peintres j’ai lu beaucoup de choses diverses et variés, comme le fait que nous cotisions mais que nous n’étions pas bénéficiaires de cette couverture jusqu’à un certain montant de revenu. Si c’est le cas, et tout en continuant de cotiser à cette couverture que nous n’aurons peut-être jamais, est-il possible de continuer de profiter de la CMU ?

L’idée de toutes ces questions est que je suis actuellement parvenu à un certain équilibre, mais je ne souhaiterai pas que celui-ci soit perturbé par le fait de commencer une activité de peinture… actuellement je n’ai fait que deux expositions dans ma campagne et même si les retours sont suffisamment encourageants pour me donner envie de me renseigner sur la professionnalisation, je n’ai pas encore vendu une seule toile. Je ne souhaite pas me jeter dans le vide sans l’assurance que même si je ne gagne rien ou peu, je ne perdrais pas le minimum sur lequel je parviens à vivre, de même que je ne souhaite pas dépenser plus que ce que je gagne (mais étant donné qu’on ne cotise/est imposable que sur notre chiffre d’affaire, ça devrait aller).

Bonjour.

Merci énormément pour votre article 🙏

Je me permets de vous partager ma situation car j’ai quelques doutes, mais je pense vous pourriez possiblement m’éclairer :

Je suis actuellement salarié en CDI (j’entame des négociations pour une rupture conventionnelle pour ensuite toucher les allocations chômage). Entre-temps, j’aimerais vérifier 2 choses :

1. Ai-je le droit d’activer mon statut artiste-auteur même si je suis encore salarié à temps plein ? ou c’est mieux d’attendre ?

2. Si j’active mon statut artiste auteur une fois en étant en chômage, cela n’aura aucun impact sur le montant de mes allocations ? faut-t-il mentionner ou déclarer quelque chose auprès de pôle emploi ?

J’ai également une question très particulière :

3.Je souhaite exercer plusieurs activités artistiques, mais j’aimerais vérifier si toutes ces activités font en effet partie des activités éligibles et si je peux les cumuler. Par exemple :

a) Faire des créations graphiques comme des logos + univers graphique / branding, et animations ou illustrations frame by frame

b) Faire de l’illustration et design pour des affiches de concerts ou designs pour des couverture d’albums de musique.

d) Vendre des pièces d’art mélangeant des techniques de peinture, collage, broderie et papier maché (mixed media).

e) Faire des séries limitées de certains collages et illustrations (digitaux) et potentiellement faire de l’auto édition / donc gérer l’impression et encadrement

f) Faire de l’illustration pour des maisons d’édition (livre)

Merci par avance 🙏

Bonjour,

Je suis dans un cas de figure un peu compliqué :

– Je touche depuis 4 ans ma retraite en tant qu’ employé du privé. Retraite prise à 66 ans et 4 mois.

– je suis artiste peintre et declare à l’ Urssaf avec numéro Siret. Je paye donc mes charges annuelles à cet organisme.

Ma question :

J’ ai une petite retraite de base en tant que salarié et je remplis les conditions pour toucher une majoration du minimum contributif ( réforme des retraites ).

Est ce qu j’ y ait droit sachant que je touche des revenus complémentaires dans mon activité d’ artiste ?

Merci.

Bonjour, j’ai une question – Que faire si l’URSSAF comptait plus de 16,20 %? Je me suis inscrite à l’URSSAF en septembre 2020 . Par exemple , pour 2021, j’ai payé 38,5%, et pour 2022, j’ai payé 22,2 % . J’ai l’impression d’avoir trop payé… Dois-je écrire une lettre à l’URSSAF?

Je serai très reconnaissant pour l’aide à comprendre

. Merci:)

Bonjour,

Merci merci pour toutes ses informations,j’ai enfin compris .

J’ai 2 questions : je commence mon activité en septembre ,est ce que j’attends septembre pour me déclarer ou je peux le faire maintenant ???

Et je suis entrain de créer ma boutique en ligne, je dois déclarer mon site a la CNIL?? C’est payant???

En tout cas merci pour tes articles.

Cordialement

Jessica

Bonjour,

Merci beaucoup pour votre site plein d’informations précieuses !

J’essaie d’aider un ami qui a un statut d’artiste-peintre, dessinateur et sculpteur (je ne sais pas si ce choix de statut est le bon car il produit des créations artistiques mais en maroquinerie). Il n’a jamais été contacté par l’Urssaf et depuis des années n’a fait que déclarer ses revenus (très minimes) sur la 2042 C. Il percevait en complément le RSA.

Que doit-il faire ? S’inscrire auprès de l’URSSAF et rattraper les années non-déclarées ? Que risque-t-il ? Des amendes et rappels ? Même s’il avait de très faibles revenus ? (1600 par exemple pour une année).

Doit-il aussi se signaler auprès de la sécurité sociales des indépendants et doit-il cotiser ?

Merci beaucoup de me guider !

Bien cordialement,

bonjour

je suis artiste peintre je part a la retraite anticipé pour pénibilité au 1 mai 2023 j ai 60 ans je suis affilié au régime général de la msa car j ai été salarié pendant 35 ans et licencié en 2018 j avais créé ma micro entreprise en bnc en 2014 je voudrais savoir si je peux cumuler ma retraite avec mon activité d artiste en emploi cumul retraite et si des plafonds s appliquent dans mon cas

cordialement

fred

Bonjour,

Je suis graphiste et j’ai un chiffre d’affaires brut annuel de 5000€. Selon mes calculs, je devrais payer environ 600€ de charges artiste auteure. Cependant, je viens de recevoir une demande de paiement des impôts pour 350€, alors que je n’étais pas imposable avant d’avoir ce chiffre d’affaires. Est-ce que cela vous paraît beaucoup ?

Je suis un peu perdue et j’aimerais comprendre si ce montant est normal, ou s’il y a peut-être une erreur dans le calcul des impôts.

Je vous remercie d’avance pour vos réponses et vos éclaircissements.

Cordialement,

bonjour

je suis a la retraite et je desire me declarer pour seulement participer a des salons et expositions, comment me declarer et combien je doit payer .

Dans l’attente de votre réponse,

Cordialement

gérard

Bonjour,

tout d’abord, merci pour ces précieux renseignements, c’est beaucoup moins flou grâce à vous.

Je viens de me déclarer en tant qu’artiste auteur, et l’URSSAF me demande déjà un peu plus de 1000e, alors que je n’ai fait aucune vente…

Dans l’hypothèse où je ne ferai pas beaucoup de vente en 2023, est ce que je récupérerai cette somme ou est ce la cotisation minimum ?

Dans l’attente de votre réponse,

Cordialement

Aurelien

bonjour, je suis a la retraite et j’aimerai me déclaré seulement pour des salons,est-ce que je vais payer des cotisations.

Merci pour votre réponse.

cordialement

gerard

Bonjour,

tout d’abord merci pour vos super articles !

J’ai une question concernant les cotisations.

Je suis déclaré en tant qu’artistes-auteurs (donc entreprise individuelle) depuis fevrier, j’ai donc payer mes cotisations prévisionnelles sur : https://www.artistes-auteurs.urssaf.fr

Mais je reçois des courrier pour payer des cotisations de l’urssaf du Rhones ( + de 3500 euros)

En tant qu’artiste auteur, je pensais n’avoir à payer que les cotisation sur le site de l’urssaf artistes/auteurs.

Qu’en pensez vous ?

Merci d’avance pour votre temps.

Bonjour,

Merci beaucoup pour votre article merveilleux qui répond à mes nombreuses questions.

Je me permets de vous demander d’ autres questions auxquelles je n’ai pas encore trouvé de réponse.

J’étais salariée avant, j’ai fait une rupture conventionnelle avec mon ancienne entreprise et depuis quelques mois je reçois une allocation d’aide au retour à l’emploi (ARE).

Maintenant, Je souhaite exercer 2 activités :

1) l’activité de peintre (vente des tableaux) –> statut juridique artiste auteur. Car d’après mes recherches la vente des œuvres ne peut se faire que par ce statut d’artiste-auteur et pas par un autre statut comme SASU par exemple.

2) l’activité de créatrice de contenu en faisant des vidéo sur la peinture (sur youtube par exemple) –> statut juridique auto-entrepreneur ou SASU. Car le statut d’artiste n’est pas valide pour exercer le métier de youtubeur.

Pour exercer ces 2 activités, je dois donc créer 2 statuts juridiques différents. Or, apparemment on peut avoir que 1 numéro de Siret par personne ( ou peut-être que je me trompe?) . Vous savez comment il faut procéder dans ce cas, au niveau des statuts juridiques à choisir ?

Autre question : si je me crée un statut artiste-auteur, mais que je n’ai pas de revenu, je dois le déclarer à pôle emploi? Si oui, est-ce que je garde mes droits aux ARE et le pôle emploi continu à me les verser normalement?

En obtenant le statut Artiste- auteur, est-ce qu’il est obligatoire de cotiser pour tout ce que vous avez mentionné dans votre article, même sans revenu? Imaginons un revenu de 0 euros; cela implique quoi comme charge pour l’artiste en terme de cotisation et fiscalité?

Est-il possible d’annuler/supprimer son statut à tout moment et quel est le prix de l’annulation?

Un grand merci!!

Bonjour,

Je suis étudiante et ne comprend pas grand chose à tout cela. J’ai pour projet de vendre des photos à une agence. Je me suis donc crée un statut d’artiste auteur, avec comme activité principale l’activité photographique. Je viens de recevoir beaucoup de demande d’argent par l’URSSAF (cotisation de 119 € pour l’année 2022, 198 € pour je ne sais pas trop quoi, et 1027 € pour l’année 2023). Or je n’ai pas encore eu de revenu. Je ne comprends donc pas pourquoi de dois payer. Et même si j’avais perçu de l’argent, j’avais compris que je n’avais pas à payer de charge. Je suis donc dans une situation délicate car je n’ai absolument pas l’argent pour payer tout cela. Pouvez-vous m’éclairez ?

Merci beaucoup.

Bonjour

et merci beaucoup pour toutes ces informations et ces cas de figures ! un véritable trésor !

Par contre, on est bien d’accord qu’en tant qu’artiste peintre, la seule solution est de cotiser auprès de l’urssaf qui va gérer les cotisations et qui va faire rendre à l’artiste une couverture sociale? bon. Qu’en ai t il pour les personnes retraités, qui touchent leur pension et donc qui cotisent aussi pour leur protection sociale ? ils vont devoir régler deux fois des cotisations ? y a t il un abattement, une annulation, une cotisation solidaire qui ne comptabiliserais pas le paiement pour la couverture sociale?

je vous remercie de votre réponse !

bonne continuation et encore merci ! 🙂

Madame,

En me renseignant pour m’inscrire auprès de l’Urssaf au registre des artistes-auteurs, je suis tombée sur votre site incroyablement bien renseigné. Mieux renseigné, en fait, que le service dédié des Urssaf qui a été très évasif concernant notamment la question des cotisations.

Je suis soulagée de lire sur votre site que je pourrais immédiatement moduler mes appels à cotisations à 0 afin de ne pas avancer de frais inutiles tant que je n’aurai rien vendu.

Également, j’ai bien compris votre petit explicatif concernant la différence de cotisations entre une déclaration de revenus en BNC ou en régime réel, mais je n’arrive toujours pas à savoir ce qui est le plus intéressant. Pour ma part, je pensais m’inscrire comme autrice avant tout, pour faire valoir mon travail d’écriture ; autant dire que j’estime que j’aurai très peu de dépenses à faire. Vaut-il mieux alors selon vous déclarer sur la base de mon CA ou de mes bénéfices ?

Par ailleurs, est-il nécessaire de m’inscrire au registre des artistes-auteurs avant d’être éditée ou un éditeur se chargerait-il lui-même de cette inscription ?

Je vous remercie d’avoir pris le temps de me lire, d’avoir pris le temps d’écrire vos superbes articles et vous souhaite une belle journée.

Bonjour Valérie,

une question encore un peu tordue sûrement:

A la question du charmant formulaire de déclaration de modification, « êtes vous bénéficiaire du régime micro social simplifié? » case 1:OUI

case 2:NON

sachant que je suis au régime micro BNC,c’est oui ou c’est non d’après vous?

un terme administratif en cachant parfois un autre,si on peut éviter de se planter en cochant la mauvaise case… 🙂

Il m’a semblé comprendre que cela signifiait la même chose que micro BNC mais comme le terme est différent,j’ai comme un doute…

merci d’avance et bonne journée

Laure

Bonjour,

Je patauge totalement… lorsqu’on a un numéro de siret depuis une dizaine d’années en micro bnc j’ai bien compris qu’il fallait désormais s’inscrire en tant qu’artiste-auteur sur le site de l’urssaf pour pouvoir recevoir le code d’activation afin de de pouvoir déclarer,cotiser etc… Il y a un formulaire à remplir mais du coup à quelle date dois je déclarer le début d’activité en « qualité d’artiste-auteur »? A la date actuelle,ou à la date de l’obtention du numéro de siret? Totalement à la ramasse…

Merci d’avance

Laure

Bonjour Valérie !

Ton site est vraiment super ! je comprenais rien aux cotisations que pouvaient demander l’URSSAF et ils me font bien peur…

J’explique : J’étais artiste auteur en octobre 2019, mais je me suis radiée en décembre 2019 de peur d’avoir des cotisations trop onéreuses à payer alors que j’avais 0€ de Chiffres d’affaires. Aujoud’hui encore l’ussaf continuer de m’envoyer des déclarations de cotisations alors que je suis bel et bien radiée de chez eux, par le CFE, déclaration à 0€ pour année 2019 et 2020, aujourd’hui ils ne devraient plus m’embêter? Je les avais appelé 15 fois et à chaque fois ils m’ont dit que c’était bon, je recevrais plus rien. J’avais même écrit au directeur qui m’a répondu que je ne devais rien à l’URSSAF. Mais aujourd’hui je reçois encore des attestations comme quoi je suis bien artiste auteur en 2022 pour l’URSSAF limousin, je n’y comprends plus rien…

2ème point : J’aimerais surement me relancer dans mon activité, mais si je touche 0€ de Chiffres d’affaires la première année, devrais je avancer ou payer des cotisations sociales? Je ne pourrai jamais avancer les cotisations prévisionnelles, je n’ai pas les fonds pour… Et j’aimerais faire mon activité légalement, mais si je suis toujours à 0 ou 10€ de chiffres d’affaires les années suivantes, devrais je etre forcée à payer les cotisations quand même?

Merci beaucoup pour ta lecture et ton aide !

Bonjour,

Je suis en régime micro BNC. Si je fais de l’autoédition et que je vend un ouvrage 35 euros, sur ces 35 euros, 5 euros sont des bénéfices, le reste étant des frais d’envoi, d’impression etc., si j’ai bien compris, je dois donc payer en cotisations sociales environ 16,2% de ces 35 euros, (ce qui est supérieur au bénéfice) ?

Dans ce cas, il faut donc déclarer en déclaration contrôlée, car c’est sur les bénéfices de 5 euros que sont calculées les cotisations sociales ?

Peut-on être en déclaration contrôlée même pour un faible chiffre d’affaires ?

Merci pour vos réponses.

Bonjour,

Je me suis mis en Micro-BNC à partir de Janvier et ai reçu tous mes papiers en Février. J’ai eu quelques problèmes avec mon APE (je suis traducteur littéraire, mais on m’a donné 7430Z (traduction et interprétariat), mais apparemment, cet APE fonctionne aussi puisque j’ai bien reçu mes courriers de l’URSSAF artistes-auteurs (et j’ai aussi eu la confirmation d’une dame de l’URSSAF au téléphone). J’ai juste dû appeler les impôts et leur envoyer mon certificat de l’URSSAF pour prouver mon statut afin d’être exonérer de CFE, puisque ils décident de qui doit payer en se basant sur le code APE) Bref, là n’est pas le sujet. Sur le site de l’URSSAF, j’ai modulé mes revenus à 0€, comme conseillé, ne connaissant pas mes futurs revenus. Or, récemment, j’ai eu la chance d’être pris dans une maison d’édition, et je suis capable de prédire que mes revenus de 2022 seront de minimum 5000€. Ma question est donc:

Est-il plus judicieux de moduler mes revenus de 2022 en disant que je toucherai 5000€, ou vaut-il mieux rester sur 0€ ?

Sachant que:

1. Il est possible que je gagne plus.

2. Mon but est de pouvoir valider des trimestres de retraite le plus vite possible, puisque je n’ai pas pu travailler pendant quelques années à cause de problèmes personnels.

3. J’ai reçu le courrier de changement de sécu (techniquement je reste sur la même, apparemment), mais vu que je n’ai encore rien cotisé, je ne sais pas si ça veut dire que mes soins seront remboursés. (mon père me dit que le temps que je suis inscrit à Pole-Emploi, je devrais continuer à être remboursé, même si j’ai changé de sécu)

Je sais que la surcotisation existe, mais je ne comprends pas comment cela fonctionne. Est-ce que si je reste sur 0€ et que lors de ma déclaration de mes revenus 2022 en 2023 (avril, si j’ai bien compris) je sélectionne l’option, je pourrai payer les cotisations de 2022 d’un seul coup et valider mes trimestres ? Ou ces cotisations s’ajoutent à ce que je devrai payer en 2023 chaque trimestre ?

Je vous remercie pour toutes les informations que vous donnez sur ce site (elles sont valables pour ma profession aussi), et j’espère que la réponse que vous me donnerez pourra en aider d’autres.

Cordialement,

Boris.

Bonjour, et merci pour cet article ! Vous m’aidez beaucoup. Depuis la déclaration de mon statut je me sens un peu anxieux, je m’explique :

Je suis étudiant et j’ai travaillé sur un clip vidéo pour un montant de 300 euro, pour pouvoir toucher cet argent j’ai du déclarer mon statut,

j’ai déclaré la création de mon statut le 24/12/2021 et j’ai reçu confirmation de L’URSSAF le 08/01/2022.

je reçois alors deux échéanciers provisionnel, l’un pour l’année 2022 avec environ 250 euros par trimestre que j’ai pu moduler sur le site sans aucuns problème,

mais aussi, et c’est là que les problèmes arrivent : un échéancier provisionnel de 2021 avec des cotisations de 0 euro par trimestre, mais avec une case « complément » me demandant 503 euro !

J’appelle l’URSSAF un homme me répond et me dis que cette cotisation est forcément à payer à la déclaration d’un statut et que je ne peux pas y couper, que l’argent me sera reversé à la fin de l’année 2022 en fonction de mes revenus…

Je me sens un peu perdu, en tant qu’étudiant je ne peut pas me permettre de donner 503 euro pour les revoir dans 7 mois, j’ai besoin de cet argent pour payer mon loyer haha.

Je ne trouve pas de solution qui plus est, devoir plus de cotisation que d’argent reçu me semble franchement étrange (500 euro de cotisation pour 300 euro perçu)

Sauriez vous me dire à quoi correspond cette case complément ? et surtout suis je vraiment obligé de verser cette argent là à L’Urssaf ?

la seule solution que je vois est de fermer mon statut pour espérer récupérer vite cet argent…

merci d’avance Nathan

Bonjour!

Merci beaucoup pour votre site, il aide énormément. Je viens de me lancer et ai reçu mon numéro de Siret aujourd’hui, il me semble que je dois recevoir un autre courrier avec un code pour me connecter sur le site de l’Urssaf?

J’ai vu également que l’appel pour les prochaines cotisations sont le mois prochain, 15 avril. Devrais-je payer quoi que ce soit étant donné que je n’ai pour l’instant aucun revenu? Est-ce que lorsque j’aurais reçu mon code, je devrais vite me connecter pour faire une modulation?

Merci d’avance pour votre aide, je suis une vrai nouille pour tout ce qui est administratif…

Bonjour,

Je sais que le sujet a déjà été traité maintes fois mais je ne suis pas sûre d’avoir fait les bons choix. Nous avons autoédité un ouvrage avec environ 5000 euros de frais d’imprimerie. Nous commençons à vendre un peu et si nous ne pensions pas faire fortune, au moins pensions nous récupérer les frais engagés. Or, nous venons de recevoir ce fameux échéancier provisionnel 2022 avec une perspective de prélèvements de 925 euros pour 2 trimestres. J’en déduis que pour 4 trimestres, nous aurons le double. Je sais bien que l’on peut moduler mais nous n’avons aucune idée des quantités que nous allons vendre. Et d’ailleurs, se pose la question: est-il intéressant au final de vendre??? Après calcul, nous travaillons à perte. Nous avions prévu 5 tomes, je pense que les 4 autres resteront dans les tiroirs.

Nous avons déclaré en micro BNC. Aurait-il fallu déclarer en déclaration contrôlée? Mais les simulateurs donnent des prélèvements encore plus importants! J’avoue être perdu et surtout démoralisé, d’autant plus que nous avons un autre emploi par ailleurs et cotisons déjà beaucoup.

Merci de votre réponse.

Cordialement

M Lacourt

Bonjour!

D’abord merci pour votre travail, ça m’a beaucoup aidé dans la compréhension du « nouveau monde » dans lequel je souhaitais entrer! J’ai une question un peu particulière, je ne sais si vous pourrez m’aider : Je viens de faire ma demande pour déclarer mon début d’activité dans la catégorie artiste plasticienne (jusque la, tout va bien, le site m’a aidé!!). Ca sera mon activité principale. Je suis aussi de temps à autre musicienne et chanteuse (et compositrice), et j’aimerais pouvoir « déclarer » quelques concerts de temps en temps (quand on me le demande). Je n’en fais pas assez pour de l’intermittence… ça sera juste quelques dates par an. Quand j’ai eu la maison des artistes, on m’a répondu que comme cela était couvert par la même caisse, je n’avais pas besoin de demander un autre numéro de SIRET pour mon activité de chanteuse compositrice interprète. Bon, il avait l’air un peu pressé au téléphone (ils ont l’air un peu débordés…), et ne m’a pas donné plus de détails, mais du coup, je ne sais pas trop comment faire. Considérer mes pestas musicales comme des activités accessoires?? Que je peux facturer avec mon numéro de SIRET? Fonctionner en GUSO avec ce numero? C’est un sujet particulier, mais peut-être saurez vous m’aiguiller ou m’envoyer vers d’autres sites qui pourraient y répondre!

Merci encore!

Maëlle

Bonjour et merci pour cet article bien utile et bien construit !

Je suis en train de créer ma première facture pour une vente d’une photographie d’art à un client particulier.

J’essaye de comprendre comment fonctionne le calcul des cotisations sociales pour ne pas me retrouver à vendre a perte…

Je vous explique donc ma question : dans le cas où j’ai payé 100€ un imprimeur pour qu’il réalise l’impression de cette photographie et que je mets ma rémunération artistique à 200€, devrais-je payer 16,2% de cotisations sur le total de la facture (soit 300€) ou bien simplement sur ma rémunération artistique ?

Merci d’avance pour votre réponse et d’avoir pris le temps de me lire 🙂

Laurent

Bonjour Valérie !

Tout d’abord, merci pour le merveilleux site que vous avez créé ! La fiscalité et les cotisations sont « presque » simples à comprendre lol

Cependant, j’ai une question : Je suis inscrite en qualité d’artiste-auteur (oeuvres originales sur papier) en micro BNC depuis le 13 octobre 2021. Je n’ai pas encore vendu actuellement et le 18 novembre 2021 je reçois un courrier de l’URSSAF Limousin me demandant de payer 219 euros. Une conseillère me répond en me disant que cela correspond aux cotisations et contributions sociales provisionnelles 2021 calculées sur la base du forfait de début d’activité. Sur le moment, je n’ai pas saisi, sachant que je n’avais aucun revenu de création. Dois-je vraiment régler cette somme ? J’ai donc demandé une modulation via mon espace personnel, et pour 2022, je n’ai pas de cotisations à régler sauf si je vends évidemment. J’ai donc demandé un échéancier pour payer cette somme, étant donné mes faibles revenus. Mais je trouve que c’est incroyable de régler alors que l’on n’a pas encore vendu… C’est incompréhensible.

Merci à vous

Catherine

Bonsoir Valérie,

J’ai reçu un appel à cotisations de la part de l’ursaaf alors que je viens de commencer mon activité. Je suis allée sur la modulation mais on ne peut plus moduler, apparemment; c’est trop tard.

J’ai donc envoyé un message et l’ursaaf m’a (en retour?) envoyé une dispense de précompte (la cotisation est un précompte?) en me disant que je devrai présenter une copie de cette attestation annuelle de dispense de précompte à mon diffuseur. Mais qui est le diffuseur?

Je pensais, plutôt que de payer cette cotisation qui est disproportionnée par rapport à ce que j’ai gagné, calculer ce que je devrais en 2021 et envoyer à l’ursaaf cette somme par chèque. Qu’en pensez-vous ?

Merci beaucoup pour votre aide,

Bonne soirée,

Laurence

Bonjour. Merci pour cette article clair. Je me renseigne pour mon mari et cela m’ait d’une grande aide. Il a déjà une autre activité (micro entrepreneur vente) mais est sculpteur de formation et s’est remis à la sculpture, il compte donc exposer, vendre etc.

En ce qui concerne les cotisations en début d’activité, je crois avoir compris mais cela me semble complètement fou – qu’il y ait modulation ou pas d’ailleurs – donc, si je reformule bien, vous dîtes qu’il faut prévoir – avec le smic horaire de 2021 – 6.150€ de cotisations à prévoir répartis sur 4 trimestres, sur une activité qui n’a même pas commencé ?

Dîtes moi que je me trompe et que je suis nulle en calcul, svp …

Bonjour Valérie et merci pour cet article qui me permet d’y voir un peu plus clair.

Je viens d’obtenir mon statut en tant que plasticienne, je suis en spécial BNC et TVA réel simplifié.

Je sais que ma question n’est pas exactement sur le thème de l’article mais je suis tellement perdue avec les chiffres. Je dois éditer une facture et je ne comprend pas si je dois y faire figurer la TVA ( je facture à une association non assujettie à la TVA). Et si oui, sachant que je n’atteindrais pas le montant pour y être assujettie d’ici la fin de l’année est ce que je pourrais la récuperer ? j’arrete ici parce que j’aurais encore milles questions ! Merci encore. Alexandra

Bonjour,

Merci pour toutes ces informations très intéressantes et bien formulées.

J’ai une question concernant la cotisation retraite. Je travaille en précompte (traductrice) et souhaiterais cotiser pour valider 1 an (alors que mes contrats ne me permettent pas d’atteindre les 9027 euros). Pouvez-vous me préciser comment procéder ?

Merci pour votre aide.

Bien cordialement,

Pascale

Bonjour,

Je suis artiste plasticienne – auteur. Avec mes dessins artistiques j’ai créé un jeu de cartes et un livre que je souhaite vendre sur les marchés occasionnellement pour Noël. On me demande un extrait K-bis de moins de 3 mois. Or, je ne suis inscrite qu’à l’Urssaf mais pas à la chambre de commerce et pas à la chambre de l’artisanat…

Merci de votre réponse

Gaëlle

Bonjour,

Les cotisations sont-elles plus élevés quand on fait des cessions de droit avec précompte( traitement et salaire) plutôt que de déclarer des BNC ?

Je n’arrive pas a évaluer avec le simulateur.

Si les cotisations sont moins chère en traitement et salaires, qu’elles sont les avantages a se déclarer en BNC ?

Merci d’avance

Bonjour,

Merci pour ces très précieux conseils. Cependant vous ne parlez que des artistes plasticiens. Qu’en est-il des artistes auteurs (je viens de publier un livre dont j’ai vendu quelques exemplaires à des particuliers).

Bonjour Valérie,

Cet article est top et très pratique pour faire ses simulations. Merci !

Bonjour, j’ai créé ma structure en février 2021 sans avoir réalisé de ventes jusqu’alors et je me demande si je dois faire une déclaration à l’Urssaf tous les trimestres quelque que soit le CA. Merci de votre éclairage et encore bravo pour toute l’aide que vous apportez aux artistes.

Merci Valérie ! Défrichage précieux pour handicapée face aux arcanes administratives !!!